文|潇雅

来源|潇湘财经(XiaoxiangFin)

(和信贷股价日K图)

在纳斯达克上市的网贷平台和信贷,近几个月的股价跌势明显。即便是9月份针对第二季度发布的亮眼财报数字(净收入和净利润两个关键性指标都出现了三位数增长,同比增长分别达到241.8%,236.1%),也并没能明显拉升股价。但是,从股价趋势上看,9月份开始走势相对平稳,业内投资者回归理性。

这种变化趋势和经营端呈现的市场状况大体呼应。自7、8月P2P的集中“爆雷潮”以来,网贷的头部平台也面临资金集中兑付的压力。根据和信贷踏实赚贴吧反馈,和信贷的债转产品危机集中在七八月份,但是,截止10月份,用户针对债转产品的恐慌潮依然未能过去。

这是网贷天眼一用户的贴吧评论:

当然,针对“投标容易,出标难”的状况,也并非和信贷一家平台,在强监管之下,整个行业目前来说都是人心惶惶。债转产品的恐慌潮虽有所缓解,但基于投资者信心受挫,其恐慌氛围仍然还在持续发酵。

一、投资人的恐慌,并非全是空穴来风

当前,即便是在合规平台上进行投资,投资者依然是胆战心惊。按照常理推测,若平台合规,标的物的贷前风险控制和贷后的追债机制都没什么大问题的话,借款人能按时还款,出借人的利益就不大可能受损。但是,很多平台确实出现了锁定期满资金退出难的问题。

潇湘财经对一些债转撮合平台观察了一段时间,发现就产品设计而言,平台方确实有着一定的责任。投资者这种对本金损失的恐慌,主要源自于债权标的的期限错配。

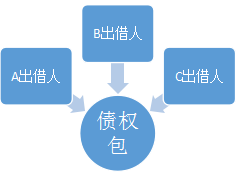

(方式1:以“债权”为中心的分散管理)

(方式2:以“出借人资金”为中心的管理)

大部分合规的P2P平台都是用各种方式将出借人的资金进行小额分散投标,即通常意义上讲的“不让鸡蛋放在同一个篮子里”,一笔资金可能会分散匹配好几个债权资产标的。比如和信贷用的是以“债权资产”为中心,将“信用标、车贷”组合打包,每个包不超过200万元,然后将大包编号由出借人进行认购,再将出借人的资金机器自动打散到该大包里的散标中。

另一种则是以机器自动撮合的方式,将出借人的资金随机分散到各债权资产中,也就是出借人事先并不清楚债权资产的状况,甚至连投标范围都不清楚。比如荷包金融采用的则是此种模式,通过大小荷包将资金归拢,然后再将资金通过机器自动撮合的方式,随机分配从而分散风险。这样一来,资金匹配的效率较高、机动性更强,但是透明度就相对较低,而且风险控制识别更依赖于平台团队的风控能力。

从这两种方式中,可以看出平台都在试图分散风险。从安全性上来讲,理论上只要债权标的正常还款,投资还是相对安全。

但是,不论是前者还是后者,投资者的恐慌心理就出在资金的流动性上。不似传统理财产品,到期退出资金直接进入银行账户,P2P产品多是以认购债权标的形式,通过息差进行获益。因此,不论是30天的锁定亦或一年的锁定期,对应的债权合同可能都是三年的标的,退出的方式则是有新人接手或者借款人还款。这样一来,就不难理解为何“挤兑潮”蜂拥而来,而平台的兑付进度就如同蜗牛一般的现象了,因为吸纳的存款往往多于贷款,僧多粥少投资者必然争抢退出机会,而补血的还款者还有一定的时间差,这就必然使得兑付进度放缓。因此,即便像上市公司和信贷这样的平台,也难逃惨状。

事实上,常说的“踩雷”问题多发生在平台跑路之上,问题出在债权标的真实性及风险高低,而非正常债权标的的流动性上。那么,潇湘财经总结了下投资人的这种恐慌,主要源于这几个因素:

第一,正常债权标的的期限错配,即平台投资策略的“一配多”或者“多投多”模式造成的兑付时差;

第二,债权标的的风险状况,即债权的真实性与债券标的的风险大小(借款人的还款能力与信用度);

第三,平台的经营状况及实力,即潜在的渗透性风险及新标吸引力。

二、撮合平台“和信贷”债转危机回暖,仍存三大潜在危险

通过国庆返场及“和芯”加薪两大活动,吸纳新的用户入场以及将原本挤兑的用户继续锁定持有期,从而化解了一部分流动性危机,和信贷的债转危机逐渐回暖。但是,从长远来看,和信贷的运营依然存在三大风险需要引起投资者重视。

1、关联公司的管理风险

根据企查查信息显示,和信贷大股东持股达到94.99%,甚至高管团队仅2人。并且大股东集中拥有74家关联公司,其中57家控股企业,仅10位合作伙伴,因而,法律风险相当集中。而同为上市公司的拍拍贷大股东持股不到70%,五大股东各自拥有12家以上的关联公司,法律风险相对分散。

(图:红途对和信贷线下机构的推断原文:https://www.p2peye.com/thread-2058929-1-1.html)

且根据红途的调研报告显示,和信系通过线下近240余家门店为线上业务获取借款客户,并且运营成本并未归入和信贷上市公司。如此一来,有两大风险:第一是线下门店或兄弟公司合规的政策风险,将对和信贷平台的借款端造成关联影响;其二是和信贷大部分的法律责任集中由平台大股东承担,而随着旗下关联机构的数量持续增加,则将可能导致管理难题。如若出现风险,一己之力必然难以承受,则间接加剧投资人风险。

2、债转退出的时间差

P2P债权产品的风险通常分为认购前、认购中和认购后。很明显,和信贷在经营策略上相对灵活,从爆雷潮以来,持续开展的直播、全国巡讲的听说客户见面会等措施,其表明和信贷在提振用户信心方面确实有采取积极出击堵住漏洞的先见之明。从态度和诚心上来看,和信贷是值得称道。出借人在和信贷平台上的债权认购前和认购中的过程都不存在太多的问题,潇湘财经以为,和信贷虽然采取积极措施稳住投资者信心,但是,针对新进者仍然要注意和信贷在债权退出机制上布的局。主要有以下几点风险:

第一,挤兑风险。正如七八月和信贷见证的那般,新入资金低于转出资金,从而造成债权流转性问题。

第二,提现复投风险。不少投资者反映提现后将签订自动复投合同,由于购买债权的过程是由机器随机打散配标的,这中间会出现一种情况,投资者也要做好心理准备,那就是新投的债权可能又有长达3-5年的可能,并且也只能通过债转退出。

当然,这种债权退出的时间差风险在大部分的P2P平台都是如此,这也是平台的霸道之处,一年的锁定期并不是投一年的债权标的。

3、债权标的的风险控制

来自雷达监控发现,10月9日和10日这两天,和信贷接到了来自各地近35条法院公告,均涉及民间借贷纠纷。虽然事情起因不详,但这也从一个侧面反映了和信贷存在的债权标的失信风险。P2P平台投资除了平台跑路风险,与投资者利益最直接关联的便是债权的逾期率。逾期率越高,债权转出的可能性就越小。相较于散标而言,当前的分散投资机制,确实能将风险尽可能降低。因此,在打包的债权资产中投资者无法选择具体的债权标的,所能倚赖的便是平台的风控能力。虽然和信贷的逾期率较同行相比,并不高,但是投资者在认购前还是应该看清打包债权的逾期情况以及信用标的,进行初步判断。

事实上,和信贷的债转盛况只是行业的一个缩影罢了,雷潮之下处处惊雷、人人自危,投资者不论是选择等待退出还是新入,都应该擦亮眼睛弄清楚债权形式及投资形式,问明内心。潇湘财经认为,P2P仍然是一个值得投资人长期关注的行业,经历过行业整顿的惊雷之后,P2P债转撮合平台必然迎来一个崭新的春天!

【完】

潇湘财经:泛财经新媒体,重点关注上市公司、Fintech、区块链等财经金融领域。 《财富生活》等多家杂志特约撰稿人。

滚动

滚动