近日,互联网金融服务平台东方财富(300059.sz)披露2019年半年报,半年报显示,东方财富已于2019年5月15日以6427万元的价格,完成上海众心保险经纪有限公司(以下简称为“众心保险经纪”)100%股权收购及增资工作。

近两年来,伴随巨大市场空间的释放及保险中介强劲发展,同花顺、东方财富等手持金融流量的巨头纷纷谋求入局。但更重要的是,拿下牌照之后,如何谋求流量变现,如何实现业务、资产协同,下半场开启,摆在流量巨头平台的问题迫在眉睫。对此,专家纷纷建议,挖掘需求、贴合场景、找准定位,或是未来发展关键所在。

从发起设立到转道收购,东方财富斥资6427万终于拿下保险经纪牌照

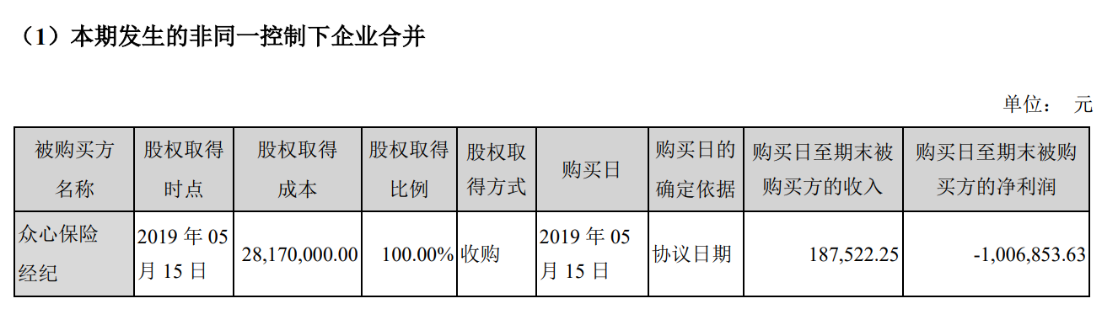

东方财富2019年半年报显示,2019年 5月15日,东方财富即完成了对众心保险经纪的收购,目前持股100%,股权取得成本为2817万元。同时,东方财富已对众心保险经纪增资3610万元,增资后众心保险经纪注册资本由原来的1390万元变更为5000万元。

从众心保险经纪经的营状况来看,从2019年5月15日至2019年6月底,众心保险经纪营业收入约为18.75万元,同期,净利润亏损100.69万元。

蓝鲸保险登录众心保险经纪APP及官网发现,该经纪公司APP中目前仅有两款未开放投保的保险产品,即由阳光产险承保的公共交通工具意外伤害保险(2014版)和家庭财产综合保险A款(2015版)保险产品。同时,官网显示,保险业务还包括企业团体保险、人寿保险、财产保险、高端医疗保险等,蓝鲸保险联系众心保险经纪官网客服,客服人员回应称,“目前,不销售个人保单,只销售团险”。

此外,5月中旬刚刚揽获保险经纪牌照的东方财富,目前查看网站及APP,还未上线保险板块及保险产品,由此来看,收购众心保险经纪后,东方财富暂无明显动作。

事实上,拿下保险经纪牌照的东方财富,早有敲开保险业大门的打算。

回溯来看,早在2016年4月14日,东方财富即公告称,拟使用5000万元自有资金投资设立全资子公司上海东方财富保险代理有限公司,以满足广大投资者多样化、个性化服务需求,经营范围为保险专业代理。但时隔3年,投资事项仍未落地。

2017年1月20日,东方财富引进保险领域专家田玲为董事。东方财富半年报显示,田玲目前在保险领域身兼多职,现任武汉大学经济于管理学院保险系主任,是国元农险的独立董事,且兼任中国保险学会理事等。

如今,绕道收购,东方财富的金融版图补上保险经纪板块,至此,已集齐基金代销、证券、期货、第三方支付、征信、小额信贷、保险经纪等金融牌照。

看好市场、延伸业务、谋求协同,流量平台入局保险中介或为大势所趋

事实上,除了如今将保险经纪牌照落袋的东方财富外,2018年,另一家互联网金融信息服务平台同花顺,也拿下保险经纪牌照。

具体来看,2018年4月12日,为进一步拓宽金融信息服务范围,顺利进入保险经纪服务市场,促进各项业务协同发展,同花顺旗下子公司核新软件,斥资2082.44万元,对浙江恒诚保险经纪有限公司(后更名为“浙江核新同花顺保险经纪有限公司”)进行全资收购。目前,同花顺已在APP首页上线保险板块,并尝试售卖保险产品。

无论是东方财富,还是同花顺,为何接连进入保险中介领域?

首先,不可否认的是,近年来,保险中介市场正不断崛起,市场发展前景良好。银保监会相关负责人此前曾公开表示,截至2018年底,保险中介渠道实现保费收入3.37万亿元,占全国总保费收入的87.4%。其中,专业中介渠道实现保费收入0.49万亿元,潜力仍待开发。

“在寿险市场,最近三年专业中介的总量虽然不大,但成长速度在各渠道中是最快的”,国务院发展研究中心保险研究室副主任朱俊生向蓝鲸保险指出。持同样观点的业内人士此前也表示,“市场留给保险中介行业的发展空间和机会很大,而且会越来越大,专业的中介渠道或许会成为业内众多新晋公司发展的目标”。

其次,无论是东方财富,还是同花顺,手中都握有巨大的用户流量。第三方数据显示,东方财富2018年月平均活跃用户数1183万,子公司天天基金服务平台日均活跃访问用户数为 140.75 万。同花顺方面,截至2018年年末,同花顺金融服务网拥有注册用户约4.41亿人,每日使用同花顺网上行情免费客户端的人数平均约为1057万人,每周活跃用户数约为1335万人。

“手持巨大金融流量的东方财富、同花顺,接连收购保险经纪牌照,有利于其资产之间发挥协同效应,对未来快速发展具有重要意义”,经济学家宋清辉分析称。

艾媒咨询CEO、首席分析师张毅也认为,“对于券商平台或者此类金融相关机构来讲,布局保险中介是极大的热点,也是下一步的大方向。”

张毅指出当前出现该现象的主要原因:一是此前有成功、典型的案例,部分平台通过金融业务,例如通过小额贷款等实现了快速发展,事实上,金融可以通过一定资源来延伸出其他业务触角;二是同花顺、东方财富等公司在证券市场方面,有非常精准、高端的客户资源,这对上述两家公司整体业务发展或外延业务发展有很大助益;三是在金融产品类别中,保险产品相对刚需,也很适合作为外拓方向。

入局下半场临流量变现问题,专家建议:挖掘需求、贴合场景、找准定位

那么,走过“拿牌照”第一步后,有着巨大流量的金融服务平台,将面临什么问题?

“流量平台虽然有着‘巨大流量+互联网场景’的优势,但变现能力却存有不定”,宋清辉表示。对此,朱俊生也表示,流量平台获取保险中介牌照,就是为了借助场景,切入保险业实现流量变现。当然,相较于其它流量巨头平台来看,东方财富、同花顺等平台流量或相对有限,“但变现空间还是有的”。

张毅则对东方财富、同花顺等金融服务平台的变现能力持相对乐观态度。“流量是变现的手段”,比较来看,东方财富、同花顺的用户,相对精准、高端,对保险产品有一定需求,“这也是这类平台进军保险中介市场,可期待的地方”。

看来,对于流量巨头而言,获得保险中介牌照之后,下半场的首要任务,便是如何将流量变现。

对于该类平台的变现,朱俊生及宋清辉给出相似建议,即“线上场景与线下场景融合”。宋清辉表示,此类平台,未来变现过程中,与线下场景结合将是突破之道。朱俊生也持有相同观点,他认为,未来会出现渠道的多元化融合,不仅限于线上渠道的场景获客途径,线上与线下或将慢慢融合。

但业内专家也纷纷提出流量平台进军保险业、实现变现过程中所面临的问题。“应避免噱头产品”,朱俊生认为,监管对这类产品的监管更为审慎,如何去创新是关键所在。在他看来,流量平台应以消费者在场景中的需求为导向,充分挖掘需求,再去嵌入保险产品,“这是这类平台生命力的一个根本所在”。

朱俊生同时提出,流量平台的场景化保险,目前都有一个同样的挑战,即基于特定场景开发的保险产品,售出频次高、件均保费较低。“目前来看,流量平台主要是在做增量保险市场,即过去保险市场难以开发的保险产品,流量平台试图探索”。

“第三方流量平台的场景化保险,只是针对某些特定交易场景,这种现象是客观存在的,互联网保险产品多具有短期、单一等特点,以至于用户的保障需求难以完全满足”,宋清辉也提出流量平台场景化保险的保障局限问题。

“目前,存在的障碍,或在于如何结合流量平台自身特点,找准市场定位”,张毅建议,流量平台也可尝试一些保障型险种。

有机遇有挑战,但总体而言,业内专家对于流量平台进入保险中介行业,仍持期待。“从未来发展看,流量平台拥有很好的获客渠道,针对客户信息、消费行为,来开发新险种,存在可能,也值得期待”。(蓝鲸保险 雷赛兰 leisailan@lanjinger.com)

滚动

滚动