IPO计划延迟多年仍无进展的正商集团,“大手笔”向旗下上市平台正商实业有限公司(HK.00185,下称“正商实业”)“输血”的动作,似乎别有深意。

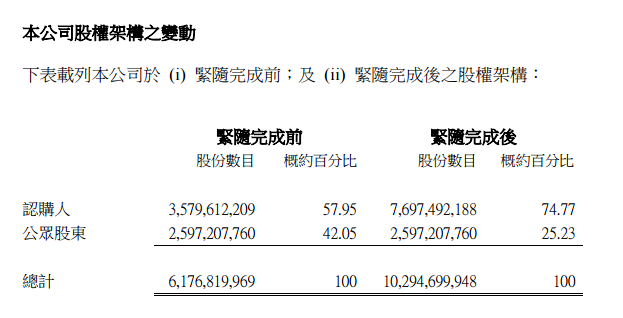

近期,正商实业发布公告称,公司已成功向控股股东JoyTownInc(正商集团控股子公司)配售41.18亿新股。本次配售完成后,JoyTownInc持股比例由57.95%上升至74.77%。

在业内人士看来,正商集团此次通过子公司向正商实业输送资金,主要是由于在过去三年中,正商实业快速扩张导致负债率高企的问题正在显现,此举将降低正商实业的资产负债率。

事实上,在过去几年中,正商集团虽已拿下多个上市公司“门票”,但从其过去几年频繁助力正商实业的动作来看,似乎唯独对正商实业有不同的“待遇”。对此,有分析人士向蓝鲸房产指出,不排除正商集团正在考虑借壳上市的计划,此次正商实业配售新股,或意在为集团地产业务注入资产铺路。

频繁“输血”正商实业,剑指上市?

2019年8月15日,正商实业发布公告称,由于所有认购事项条件均已达成并落实,公司已完成认购,并将41.18亿股认购股份依据认购协议的条款和条件,以特别授权每股认购价0.38港元配发及发行予认购人(即控股股东JoyTownInc)。

来源:企业公告

据悉,此次配售完成后,正商实业总股本数由61.77亿增加至102.95亿。JoyTownInc持股比例也由57.95%增加至74.77%,其控股股东地位得到进一步巩固。

这是JoyTownInc成为正商实业控股股东4年来,最大规模的一次“加持”行动。

2015年5月,正商集团子公司JoyTownInc以总代价7.31亿港元,收购恒辉企业控股(正商实业旧称)22.13亿股股份。从而以55.02%的持股比例,成为正商实业第一大股东。随后,恒辉企业控股便更名为正恒国际。

彼时,就有市场分析认为,正商集团是想通过正商实业,实现曲线上市的目的。因为,在2014年,正商集团的IPO之旅刚刚失败。

然而,在随后的5年时间里,正商集团仅向正商实业注入了少量资产,并未选择将集团中的优质资产直接注入。

因此,此次正商实业突然发起的配售动作,给了市场很大想象空间。

正商实业在公告中解释称,以股权形式拨付,是公司财务需要,不会增加公司的财务成本,可以有效降低资产负债比率。蓝鲸房产注意到,正商实业经过3年的扩张之后,资产负债率已由2016年的68.71%增至2018年的97.17%。由此推断,正商实业的解释确有依据。

不过,一位不愿具名的业内人士向蓝鲸房产指出,如今正商集团股权占比已大幅提升,一旦优质资产注入以后,可以有效防止股权被稀释,也可以享受资产注入的红利。

蓝鲸房产据此向正商集团致函采访,但截至发稿日,对方并未回复。

值得注意的是,在此次正商实业向JoyTownInc发起配股过程中,今年7月10日,正商实业将主体名称由“正恒国际控股”更名为正商实业。对此,公司解释称,更改公司名称将提供新的公司形象及独特性,更能反映集团未来业务及发展方向。

而从直观字义上来看,正商集团的“意图”,似乎没有那么单纯。易居研究院财经评论员严跃进向蓝鲸房产分析表示,如今正商集团旗下已分成两大板块:一块为房地产板块,另一块为实业板块。正商集团增持正商实业的做法,或是在有意培育自己的上市平台。

腾挪资金做大“蛋糕”,资本市场认可度不高

自2014年赴港IPO“败北”后,正商集团董事长张敬国以每年“新增”一家上市公司的方式,介入到资本市场之中。

2015年,“拿下”正商实业,获取港交所上市公司“门票”;2016年8月,正商集团推动旗下GMRE(全称:GlobalMedicalReitInc,意为全球医疗房地产投资信托,是正商集团的孙公司。)登陆纽约证券交易所;2017年9月,正商集团再次推动旗下物业服务公司兴业物联(OC.872196)登陆新三板;2018年6月,正商发展入股赞宇科技(SZ.002637),进军环保领域。

按照张敬国的计划,在2019年前后,正商集团还会将另一支养老基金筹备上市。

迄今为止,正商集团在港股、A股、美股均搭建了上市平台。产业布局也由地产,逐步变为地产、医疗、化工、环保的多元化格局。

作为一家区域型房企,正商集团此举颇有些让人费解。目前来看,其旗下的几家上市平台的估值并不理想,并且,从行业发展普遍情况来看,地产企业向与主营业务无关的新领域拓展,风险值不低。

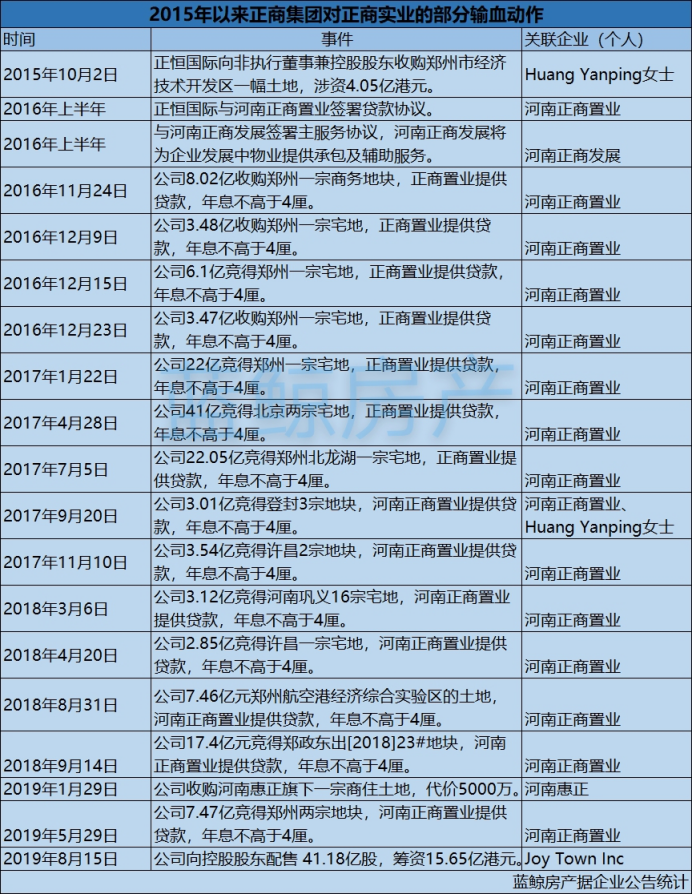

此外,蓝鲸房产注意到,正商集团虽然并未将优质资产注入正商实业,但其一直在拆借各路资金做大“正商实业”这个平台。

根据财报显示,2016年-2018年,正商实业的总资产已由36.98亿元,增加至395.69亿元。并且,2016年度,正商实业仅有7个项目,土储建面142万平米;到了2018年,正商实业已有28个项目,土储建面911万平米。这其中,不乏位于北京、武汉等热门城市的优质地块。

值得玩味的是,正商集团企业早期的房地产销售主力——河南宏光正商有限公司(下称“宏光正商”),由于大量资金被拆借给正商实业,其自身的可持续发展能力呈下降趋势。

根据16正商03债券信息显示,2016年-2018年的三年里,宏光正商在集团中的销售额占比已连续三年下滑。其中,2016年销售额为224.93亿元,集团占比86%;2017年销售额为258.59亿元,集团占比79.2%;2018年销售额为216.52亿元,集团占比42.53%。

另外,据大公国际出具的一份评级报告显示,2018年,宏光正商向正商实业子公司河南昌辉企业管理咨询有限公司(简称“河南昌辉”)借款128.76亿元,以对其公开市场土拍进行支持。报告还称,未来随着正商实业的业务拓展,宏光正商仍有可能对其提供较大规模的资金拆借款。

2018年,宏光正商新开工面积为62.32万平方米,同比大幅下降73.43%;土地储备总建筑面积为691.30万平方米,同比仅增加了58.80万平方米。

无论是土储情况还是拓展速度,宏光正商已经被上市的正商实业反超。而随着正商实业的土储逐渐转化为销售额,其在集团内的地位也愈发显著。

不过,从目前的股价表现来看,资本市场对正商实业的认可度并不高。截至8月22日收盘,正商实业每股报价0.32港元,甚至低于2015年每股0.3305港元的收购价。

可以看到,正商实业在集团中的位置正日益凸显,但正商实业是否会真正做强,达到集团的预期效果,还有待时间来检验。而随着正商集团多个上市板块均已“凑齐”,各平台之间又将如何发挥协调作用,亦是值得研究的问题。

滚动

滚动