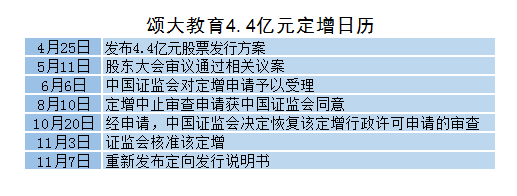

蓝鲸教育11月8日讯,颂大教育(430244.OC)昨日晚间发布公告,该公司宣布其定向发行股票事项已获中国证监会核准,据其同时发布的定向发行说明书显示,拟以11元/股的价格发行不超过4000万股股票,预计募集资金不超过4.4亿元。

蓝鲸教育了解到,此次定增是继华图教育2016年底宣布的7亿元定增、高思教育今年9月宣布的5.5亿元融资之后,教育行业新三板公司又一大额融资。

宣布拟IPO后,着手重大事项及增发

颂大教育专注于基础教育领域信息化环境建设、教育软件及系统研发、提供教育云平台运维和学前教育管理与服务,2013年7月正式挂牌新三板,今年2月27日晚间宣布拟首次公开发行股票并上市,正在接受万联证券的辅导。随后因筹划重大事项,其自3月27日开市时起暂停转让,至今仍在停牌中。

受到教育行业普遍关注的是,颂大教育在4月25日晚间发布了规模高达4.4亿元的定向增发。定增事项经过层层审批到达证监会行政审查后,该公司却在8月10日终止审查,获得了证监会同意。

原来,由于颂大教育审计报告有效期已近届满,经与中介机构协商,特向证监会申请中止审查本次定向发行股票申请文件,待完成相关文件更新后将立即向中国证监会申请恢复审查本次定向发行股票申请文件。

因此,在完成相关审计工作后,其又恢复了相关审查,并获得证监会通过。

该定增方案显示,颂大教育募集的4.4亿元资金将进行基础教育大数据平台和幼儿园教育产品云端化的建设运营,以及旗舰幼儿园的建设和品牌打造。公告称,此次发行目的在于拓展公司在学前教育领域的战略布局,提升公司经营业绩。

据悉,此次增发没有设定发行对象,符合相关法律、法规规定的条件的投资者可以参与,新增股东合计不超过35名。这样一家正在紧密筹备IPO的教育公司,是否会有机构试图突击入股?这些有待后续披露认购情况。

业绩下滑,大股东质押股票密集融资

公告显示,今年1-6月,颂大教育实现营业收入8460.34万元,同比减少51.48%,净利润1397.03万元,同比减少9.43%。公告解释称,其营收净利双降的原因在于放弃了毛利率过低的教育信息化项目,转向利润率较高的项目,并且上半年没有融资租赁模式项目。

就在11月7日晚间,颂大教育还发布一则公告,其控股股东、董事长徐春林质押8,30万股股份用于自用,这些股份占颂大教育总股本的8.21%,质押权人为天诺财富管理(深圳)有限公司。

仅在今年,3月和6月里徐春林已经两次质押所持颂大教育股票,均用于为颂大教育申请综合授信额度提供质押担保。

据了解,徐春林持有颂大教育48.71%的股权,其中36.53%为限售股,而2015年至今其累计质押的股数占总股本比例达33.95%。

颂大教育在挂牌新三板前,已获得湖北日报传媒集团旗下机构的投资。2013年7月挂牌新三板后,天风证券旗下天风天睿、呈瑞投资、天星资本等知名投资机构也纷纷对其投资。

去年上半年,颂大教育的营收出现了高达473.89%的同比增幅,净利润的同比增幅更超过13倍,未来业绩增长可期,使得其今年2月宣布拟IPO时获得资本广泛关注。

半年报称,其业务运营持续发展对资金储备要求很高,业务承接和实施对货币资金有较大的需求。但之前对固定资产投入较少,导致通过向银行取得综合授信方式获得资金较为有限。因此,颂大教育存在资金短缺的风险。

合并资产负债表显示,颂大教育在今年6月末拥有货币资金2.20亿元。该公司表示,除了提升市场影响力、提高融贷效率外,将发挥资本市场融资平台的作用。这或是其不断推动4.4亿元定增实施以及IPO上市的重要原因之一。

蓝鲸教育了解到,颂大教育还是武汉另一家新三板教育公司童学文化(870388.OC)的第三大股东,成为其重要的长期股权投资。知情人士向蓝鲸教育表示,该投资是颂大教育上下游布局的重要一环,暂无出售计划。

滚动

滚动